民营银行中报丨亿联银行营收净利润下滑幅度均居行业第一

2014年3月,民营银行试点方案正式确定。此后,国内民营银行陆续成立,时至今日已有19家民营银行活跃在金融市场,成为传统商业银行的重要补充,对普惠金融的发展起到了重要推动作用。

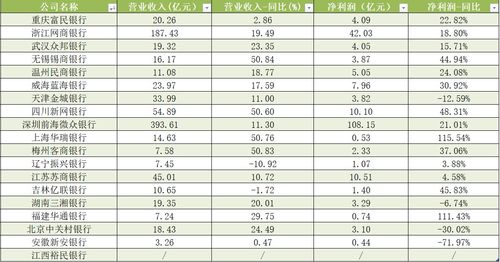

中报期落定,南都·湾财社梳理发现,19家民营银行中有8家公布了具体的营收、净利润等经营数据。从盈利角度来看,8家民营银行中,净利润增长与下滑的公司数量刚好对半分,各为4家。

网商银行营收最高

客商银行营收增长最快

营收是企业经营的重要观察指标,南都·湾财社梳理了8家公布营收数据的民营企业,以观察行业的现状。

截至目前,根据wind数据显示,网商银行以100.76亿元的营收高居第一。这一营收总量甚至超过了其余7家民营银行的营收总和。网商银行的行业地位由此可见。

需要注意的是,在2023年财报对比中,网商银行仅列民营银行营收第二名,其与龙头微众银行存在不小的差距。不过,微众银行并未发布2024年半年报数据,两者之间的差距是否拉进有待年报数据。

在网商银行之后,新网银行以29.88亿元位居营收榜第二位,富民银行以10.89亿元位居营收榜第三。两家西南区域的民营银行彰显了川渝地域的金融活力。

从变化的角度来看,湾区的梅州客商银行增长最快。作为广东省第一家民营银行,客商银行在2024年上半年实现营业收入4.66亿元,同比增长48.01%,是营收增长最快的民营银行。

在客商银行之后,新网银行、网商银行分别为27.19%、20.57%的营收同比增速分列第二位、第三位。需要注意的是,亿联银行成为了8家民营银行中唯一一家营收下滑的企业。

4家银行净利润下滑

从净利润的角度观察,8家民营银行出现了明显的差异,其中4家银行表现为净利润的增长,其余4家银行则表现为净利润的下滑。

从总量的角度来看,网商银行以14.43亿元高居第一,并且领先第二名颇多。新网银行位居第二,其净利润总额达到了3.99亿元。其后分别为民商银行的2.67亿元以及富民银行的2.27亿元。

从净利润变化的角度来看,聚焦4家净利润下滑的银行,亿联银行以70.04%的下滑幅度居首。在亿联银行之后,民营银行中报丨亿联银行营收净利润下滑幅度均居行业第一网商银行以31.19%的净利润滑坡位居第二。

此外,出现净利润下滑的银行还有温州民商银行、四川新网银行,不过两者的整体下滑幅度均在10%以内。

在上述4家民营银行之外,华通银行、中关村银行、客商银行、富民银行均出现了净利润的同比增长。其中华通银行以245.11%的增幅高居第一。与净利润下滑的4家银行相比,净利润增长的4家民营银行在总体净利润体量上较低。

事实上,从官方数据来看,民营银行在2024年上半年出现了整体净利润的滑坡。

8月9日,国家金融监管总局披露了2024年商业银行主要指标分机构类情况表(二季度)。其中,民营银行的净利润为101亿元,同比减少2亿元,同比下滑1.94%。据悉,这也是上述数据公布来,民营银行的首次净利润下滑。

对于民营银行的净利润下滑,国家金融监督管理总局统计与风险监测司司长廖媛媛在8月21日国务院新闻办公室举行的“推动高质量发展”系列主题新闻发布会上解释道,“今年上半年,民营银行总体是盈利的,但是有几家民营银行净利润同比有所下降,主要是这些银行与去年同期相比明显加大了拨备计提力度,直接影响了当期利润,导致了民营银行净利润出现阶段性下滑”。

聚焦观察丨网商银行近年来首现净利润下滑

作为营收总量、净利润总量的双料第一名,网商银行的营收增速与净利润增速却出现了鲜明的对比。

网商银行在2024年上半年实现营业收入增长20.57%,实现净利润下滑31.19%。显然陷入了“增收不增利”的局面。

湾财社通过wind进一步梳理发现,网商银行自2021年以来的中报净利润同比增长率分别为79.09%、65.69%、28.49%、-31.19%。这意味着网商银行在近年来首次出现了净利润的下滑。对于净利润的下滑,网商银行方面并未公布相关情况。

回顾网商银行此前的2023年财报,彼时,公司公布的不良贷款率达到了2.28%,这以数值超过了微众银行等头部竞争对手。

值得注意的是,通常银行公布的贷款不良率是以逾期90天为统计口径,网商银行以逾期30天为统计口径公布了不良贷款率,统计口径的差异导致在不良率上可能带来一定的对比误差。但从网商银行自身变化角度来看,2021-2023年期间,公司公布的不良贷款率逐年攀升,从1.53%到1.94%,再到2.28%。

此外,国家金融监督管理总局浙江监管局在8月份披露了一则行政处罚信息,内容直指网商银行存在的13项违法违规事实。

具体来看13项违法违规事实包括:1、未及时披露公司治理中的重大变更事项;2、重大关联交易未经审查审批持续开展;3、未经审批变更经营场所;4、迟报涉刑案件信息;5、未按规定公示服务价格信息;6、个人贷款管理不审慎,贷款资金被挪作他用;7、非洁净转让信贷资产,虚假出表;8、违反规定提高存款利率;9、未确定贷款资金受托支付限额且未落实受托支付监管要求;10、非标管理不审慎;11、未足额计量票据转贴现业务信用风险加权资产;12、对代销的信托产品审核不严;13、理财产品投资业务的会计科目使用不正确。

网商银行也因上述13项违规问题被罚款735万元,据悉这是民营银行2024年以来的第二大罚单。

聚焦观察丨亿联银行营收、净利润降幅均居首位

亿联银行在2024年上半年实现营业收入下滑4.94%、净利润下滑70.04%。这意味着,亿联银行出现了营收、净利润的双下滑,且下滑幅度均在已公布数据的民营银行中位居第一。

湾财社通过wind梳理发现,亿联银行在2021-2024年期间的4期半年报数据中,出现了3次净利润的下滑,分别为2021H1、2022H1、2024H1。在2023年半年报中,亿联银行实现净利润的增长42.20%,为近4年来的唯一正增长。

在3个净利润下滑的报告期中,2024年上半年70.04%的下滑幅度高居第一,这意味着亿联银行创下了近年来最差的净利润增长情况。

事实上,除了在业绩上表现不佳之外,亿联银行还在年内收到了监管的大额“罚单”。

3月12日,中国人民银行吉林省分行公布一份行政处罚信息公示表。内容显示,亿联银行因三项违规行为被重罚758.34万元,时任财富创新部专家孙某也因此被罚款25.53万元。

具体来看,亿联银行违法的三项规定包括:1、违反防范电信网络新型违法犯罪有关事项规定;2、未按规定履行客户身份识别义务;3、未按规定报送大额交易报告或者可疑交易报告。

其中,所谓的“电信网络新型违法犯罪”是指不法分子利用电信、互联网等技术,通过发送短信、拨打电话、植入木马等手段,诱骗(盗取)被害人资金汇(存)入其控制的银行账户,实施的违法犯罪。

采写:南都·湾财社记者吴鸿森

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052