之风席卷华尔街对冲基金集体涌向曾嗤之以鼻的量化交易

华尔街商业银行价值5000亿美元的克隆量化交易业务有了一些令人惊讶的新客户群体——曾经对量化交易工具不屑一顾的对冲基金机构,而这些“克隆量化交易”所模仿的量化战略正是一些对冲基金投资机构。华尔街众多对冲基金机构曾经对大型商业银行推出的跟风量化交易产品充满敌意,但现在正成为量化投资策略(QIS)繁荣局面的最核心推动力。基于QIS的交易工具作为蓬勃发展的商业银行业务之一,正在模仿更为复杂的量化交易策略。

据了解,这些QIS工具采用颇为流行的系统性量化交易,通常将其转化为掉期组合或结构性票据,创造了一种快速、廉价的获取风险敞口的方式。长期以来,它们一直受到华尔街各大资产管理公司以及对冲击基金机构的抨击,因为它们只是对不断被复制的复杂策略的拙劣模仿,而这些策略往往是在金融学术界发展起来的,并由AQRCapitalManagement和DimensionalFundAdvisors等对冲基金机构在过去几十年里率先推出。

然而,量化投资策略已经从最初的少数对冲基金采用,全面扩展到对冲基金经理们正越来越多地屈服于量化投资策略(QIS)的纯粹便利性。有着“快钱”称号的华尔街对冲基金机构们,表面上看似不情愿态度,但是几乎都在加大力度使用QIS工具作为调整敞口的简单方法。

随着计算机技术和数据处理能力不断提高,量化投资策略可以使用更复杂和高效的量化算法进行高频极速且锚定更高回报水平的股票交易,这使得量化交易在捕捉以市场量价为主的技术面机遇和管理风险方面具有显著优势。大数据和人工智能技术的发展也使得量化模式能够从海量数据样本中提取有价值的逻辑信息,提高交易决策的准确性和回报率。

在总部位于日内瓦的Dominice&Co.从事期权交易的皮埃尔•德•萨博(PierredeSaab)就是其中之一。他撰写的研究报告曾经认为,QIS的僵化意味着它们在市场抛售中表现更差,无法取代像他这样的对冲基金经理。然而,去年他开始自己使用这些商业银行推出的量化投资策略工具,作为一种便捷化的方式来安置新仓位。

“每次你想做点新事情的时候,都需要聘请一名交易员,这可能很有挑战性,”经营着规模达15亿美元资产的Dominice的合伙人德•萨博表示。“你可以将QIS工具作为一个起点,也可以将其作为外包执行的一种方式,这样你的员工就可以从事更高附加值的创新任务。”

尽管德•萨博拒绝提供他使用的具体量化投资策略的细节,但他表示,基于量化策略的这些交易目前约占其投资组合的5%。

验证量化算法

QIS的采用正在全面加速,因为美联储长期维持更高的利率推动了这些量化工具所基于的许多动能策略或量价策略。根据AlbournePartners对13家主要股票经纪交易商的调查,他们的名义配置敞口总额在12月攀升至创纪录的5520亿美元。相比之下,类似地位的资产管理公司所管理的资产规模约为6,320亿美元。

量化工厂——银行QIS业务已扩展至所有主要资产类别

虽然这些量化投资工具最初是针对养老金等大型机构投资者,但一些商业银行表示,各种各样规模的对冲基金现在都在求助于它们。来自瑞银投资银行的QIS结构全球主管朱利奥•阿尔菲尼托(GiulioAlfinito)估计,对冲基金目前在一些商业银行的名义QIS资产中所占比例高达个位数甚至两位数,而几年前为零。他表示:“如果我们能在这个新的生态系统中生存,这将是验证我们量化算法的一个很好的来源。”

虽说用途可能各不相同,之风席卷华尔街对冲基金集体涌向曾嗤之以鼻的量化交易但在典型情况下,多策略型对冲基金的固定收益团队可能会尝试采用QIS工具交易股票期权。或者一家从未做过大宗商品交易的公司可能会利用它们的便捷化算法迅速增加一些原材料配置敞口。

来自华尔街大行摩根大通的全球战略指数联席主管阿诺•约伯特(ArnaudJobert)表示:“对于多资产类别的对冲基金机构来说,QIS是一种廉价的方式,可以让它们进入一个团队不具备交易能力的资产类别。”统计数据显示,摩根大通名义上经营着高达850亿美元的QIS对冲基金资产业务。“5年或10年前,对冲基金很少采用QIS工具。如果说有什么不同的话,那就是对冲基金当时可能将QIS视为竞争对手。”

“投掷意大利面”

谨慎的对冲基金机构仍然可以找到很多犹豫不决的理由。出售QIS工具的银行不是资产管理公司,因此对客户没有信托责任。这些策略的执行也完全基于预先确定的规则手册,这意味着它们不容易进行定制化的调整,对一些对冲基金来说可能将给交易带来更高的交易成本,从而削弱了它们价格低廉的说法。

管理着48亿美元资产的纽约对冲基金机构AxonicCapital基金经理丹尼斯•西塞克(DenizCicek)表示,有银行在兜售与他的固定收益期权策略类似的交易。他还听说过股票QIS,银行强调这可以使他的投资组合多样化。

“如果我的投资者可以自己独立操作,那么我的价值是什么?”他表示。“作为一名对冲基金经理,我认为优势在于知道何时进场加仓,以及在这些股票敞口中投入多少资金,而不是只做静态性质的被动投资敞口。”

QIS工具的营销手段通常还基于回测模式,即选定的量化投资策略对过去交易表现的模拟。但是,即使市场条件仍然有利,创造新策略的投资行为本身也会将资金注入新的市场交易,从而改变计算。

SimplifyAssetManagement管理一只基于QIS的ETF基金经理唐宁(JohnDowning)表示:“一个重要的考虑因素是实时回报与实时回测。”“它有可能是自身成功的牺牲品,因为有这么多人在追逐同样量化模式的溢价。”

来自Dominice的德•萨博表示,他对1000多个投资策略的分析数据显示,约76%的投资策略在上线后的风险调整回报率(即夏普比率)较低,32%的投资策略甚至出现了负值。

一些来自对冲基金机构的反对人士认为,QIS部分策略的高失败率证明,银行只是在往墙上扔意大利面,看看有哪几根能够粘住。数据提供商LumRisk表示,总共推出了大约7000个指数(每个QIS都围绕一个指数构建),但近1900个指数不再可用,其中392个在2020年的新冠疫情大波动中主动退休。

涉足新领域

在一些银行看来,随着市场、客户甚至产品本身的发展,这都是自然变化的一部分。如今,一些对冲基金买家可以耗资定制他们的QIS工具,选择适当的时机打开或关闭策略,有时还可以根据策略购买期权。

银行也在不断增加QIS工具的广度和深度以及策略模式,涉足更复杂的交易策略领域,比如“股票分散”以及“日内动量”,前者买入一系列单一股票期权并出售基于指数的众多衍生品,后者追踪一天内股指期货的走势来进行高频动量交易。

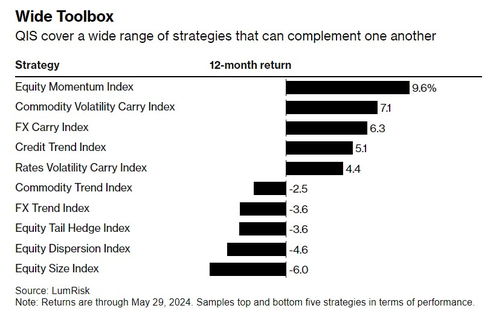

宽广的工具箱——QIS涵盖了广泛的战略,可以相互补充

银行的QIS工具也在变得越来越有创意。德意志银行(DeutscheBankAG)QIS工具所具备一个独特的功能,可以通过深度机器学习算法来买卖股票。摩根大通对英国天然气等利基大宗商品有独特的量价策略,并使用GPT-4大模型进行标志化的产品销售。

不过,尽管这一系列QIS交易工具吸引了更多对冲基金用户,但竞争因素依然存在。

来自摩根大通的约伯特表示,摩根大通在让市场上的“快钱”接触到容量非常有限的更“敏感”策略时,会非常谨慎。来自Dominice的德•萨博认为,这些模仿化的量化策略提高了许多同类公司的门槛,因为仅仅提供像不断出售期权这样的简单量化策略就能收取高额QIS工具费用的日子已经一去不复返了。“你不会因为仅仅提供量化通道而得到奖励。”德•萨博表示。“QIS工具在不断进化。”

来源:智通财经

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052